結論

- 砂糖・不動産事業の安定した収益により安定性は高い

- 先行き不透明な経営戦略から成長性は低い

- 自分が入りたい事業を絞って志望理由を書くのが有効

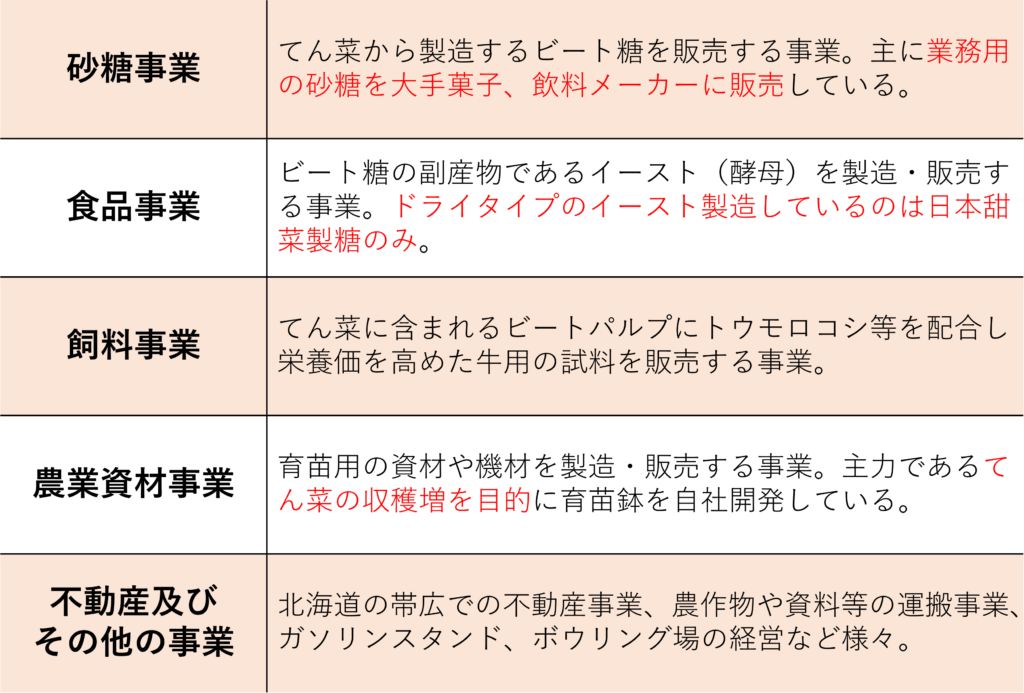

事業紹介

それではさっそく日本甜菜製糖の事業内容を見ていきましょう。

5つの事業のうちどの事業、何に注目するべきなの!?

ここで注目するべきは5つのうち4つがてん菜に関連するべき事業であるということです。

砂糖事業が一番大きな事業ですが、他の事業は砂糖事業で生産されたてん菜(それに関連するもの)

を用いて事業が展開されています。無駄が出にくく、自社の強みを最大限に生かした事業構成です。

このような事業構成をしている企業は初めて分析しますが、初めてこの企業を調べた時に思わず感心しました。

もしかしたら食品関連企業は日本甜菜製糖と同じような事業構成なのかもしれませんね。

てん菜(ビート)はビート糖(砂糖)の原料であり、日本国内では北海道でしか生産されていない

同じ製糖企業として日新製糖についても企業分析を行っているのでこちらからチェック!

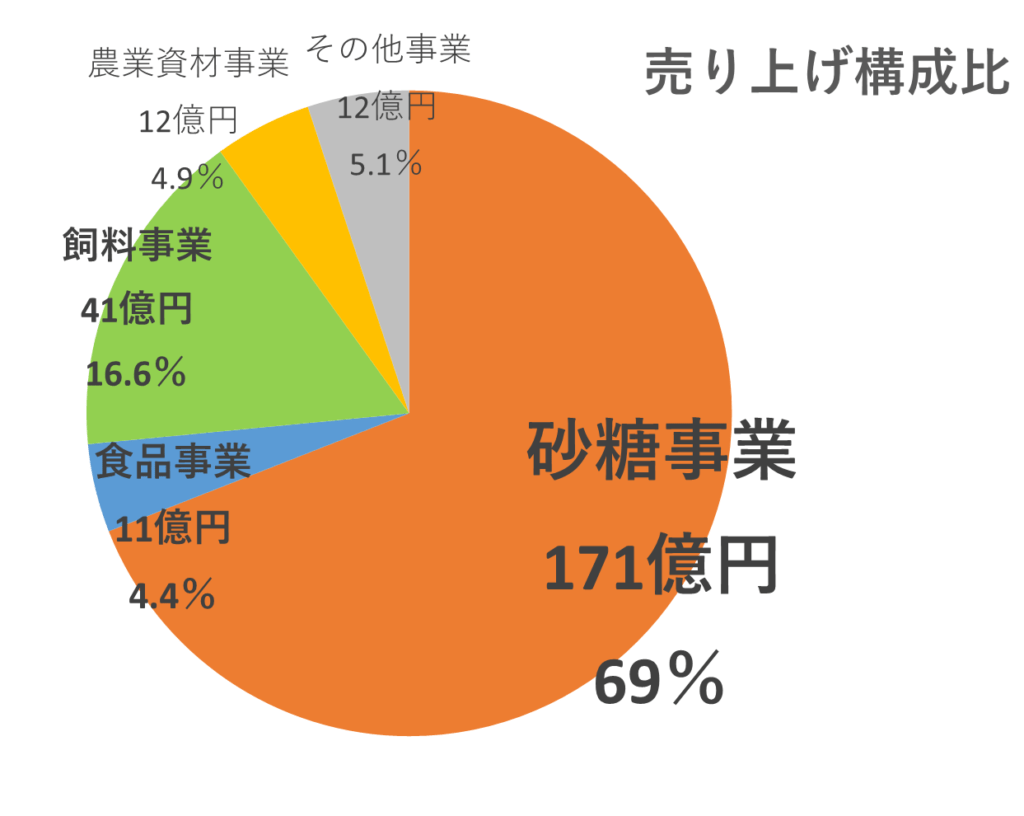

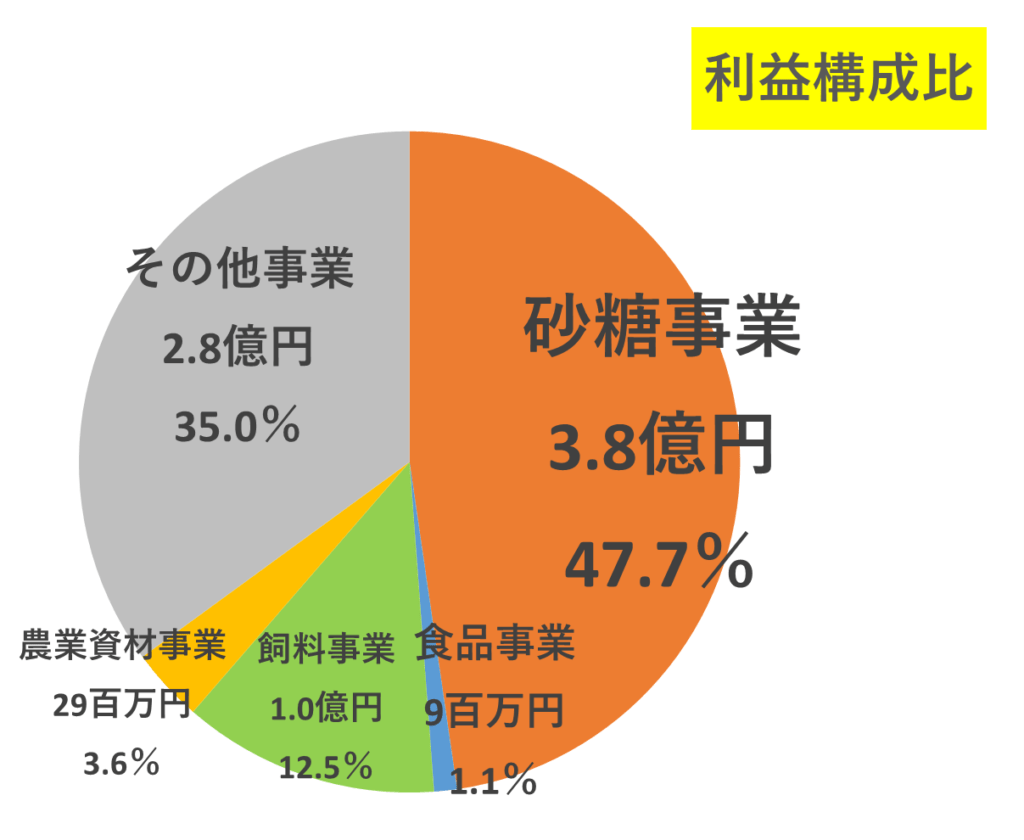

日本甜菜製糖の売り上げ、利益構成比

では日本甜菜製糖の5事業について、売り上げ・利益構成比をみていきましょう。

日本甜菜製糖の砂糖事業は売上高、営業利益が半分を占めていますが、てん菜関連の4つの事業でみると売上割合は95%にもなります。

大部分はてん菜関連製品ですが、利益面でみるとさほどかなり低収益なようです。しかも不動産事業があるその他の事業の方が利益率は高いのがわかります。

食品業界は薄利多売(利益が低い代わりに多く売る)が主流であり、利益が小さくなる傾向

各事業の内容・業績

ここでは4つの事業について紹介していきたいと思います。

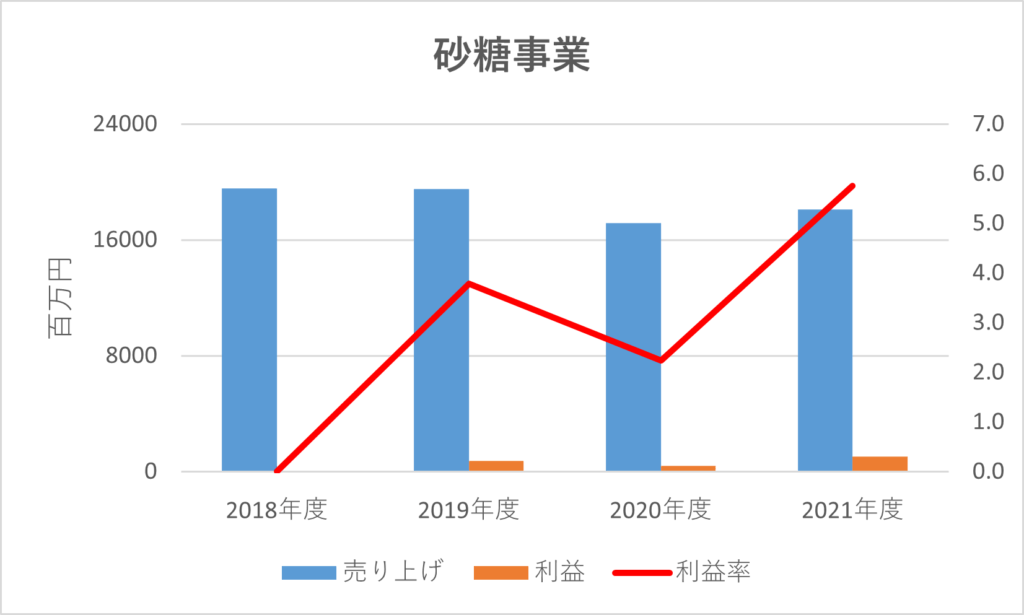

砂糖事業

砂糖事業は前年度と比べ売上高5.5%増、営業利益171%増となりました。

砂糖事業は日本で消費される砂糖の1割のシェア、ビート糖の生産量の4割のシェアを占めています。

顧客は北海道や西日本で一般消費者向け、業務用の砂糖を大手菓子、飲料メーカーです。

砂糖事業についての評価は以下になります。

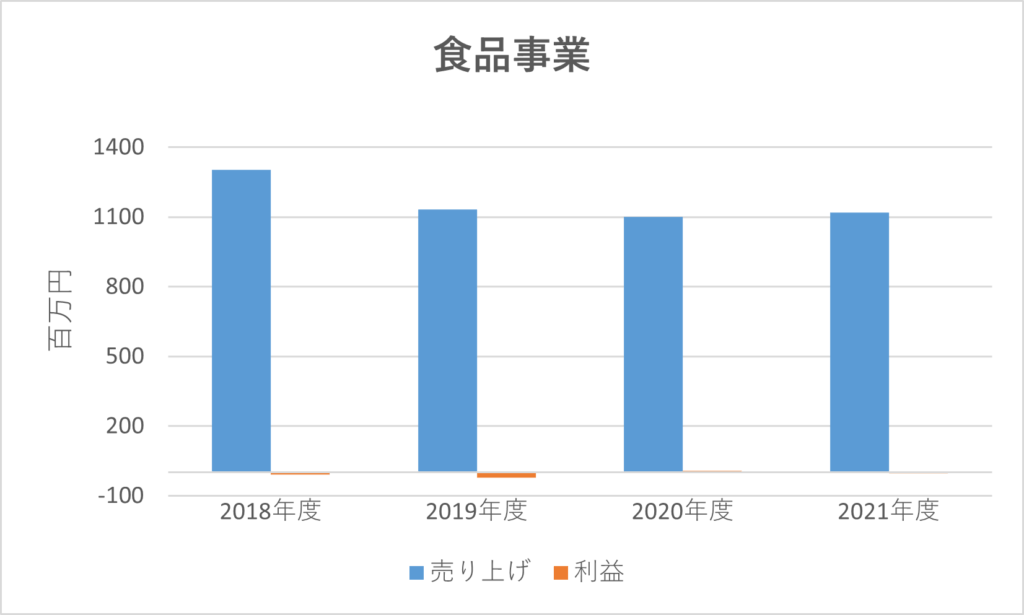

食品事業

食品事業は前年度と比べ売上高微増、営業利益はやや赤字となりました。

ビート糖の副産物を活用してイースト(酵母)、オリゴ糖を生産・販売しています。

日本でドライタイプのイーストを販売しているのは日本甜菜製糖のみとなっています。

食品事業についての評価は以下のようになります。

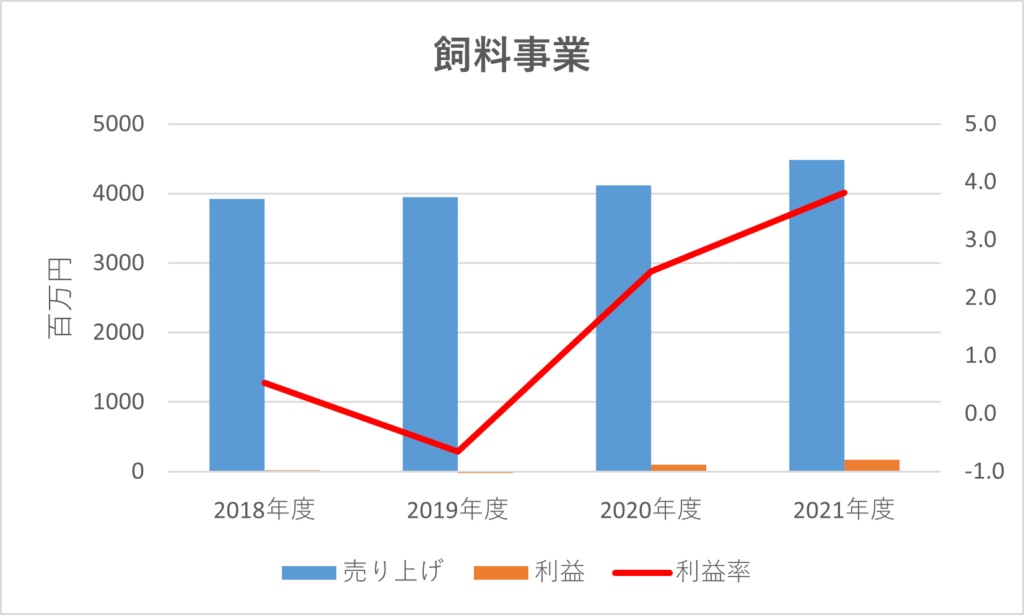

飼料事業

飼料事業は前年度と比べ売上高8.9%増、営業利益69%増加となっています。

飼料事業はてん菜とトウモロコシを配合し牛用の良質な飼料、搾乳ロボットなどを製造・販売しています。

特徴的なのはイーストやオリゴ糖を配合した機能性のある飼料となっているところです。

飼料事業の評価は以下のようになります。

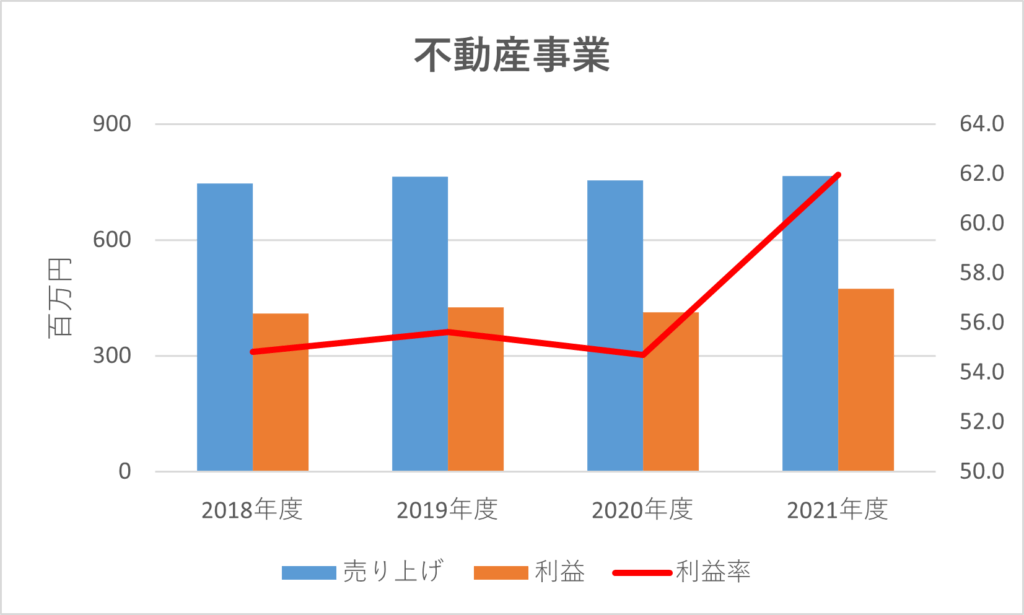

不動産事業

この後説明しますが、日本甜菜製糖の不動産事業については必ず押さえておきましょう。

不動産事業は前年度と比べ売上高微増、営業利益15%増加となっています。

不動産事業は東京都、北海道のオフィスビル、商業店舗などの賃貸を行う事業です。

帯広市の旧製糖所の一部を開発し、複合商業施設を建設し大きな利益をあげています。

日本甜菜製糖の不動産事業は安定した高い収益性があることから、会社の経営の下支え(縁の下の力持ち)の状態になっているのが特徴です。

不動産事業のおかげでほかの事業である程度赤字が出ても、会社の財務状態は安定している

企業評価

企業評価は自己資本比率、PER、ROEの数値や売り上げ、営業利益を見て総合的に判断いたします。

それぞれの単語がわからない方はリンクをチェックしてみてください。

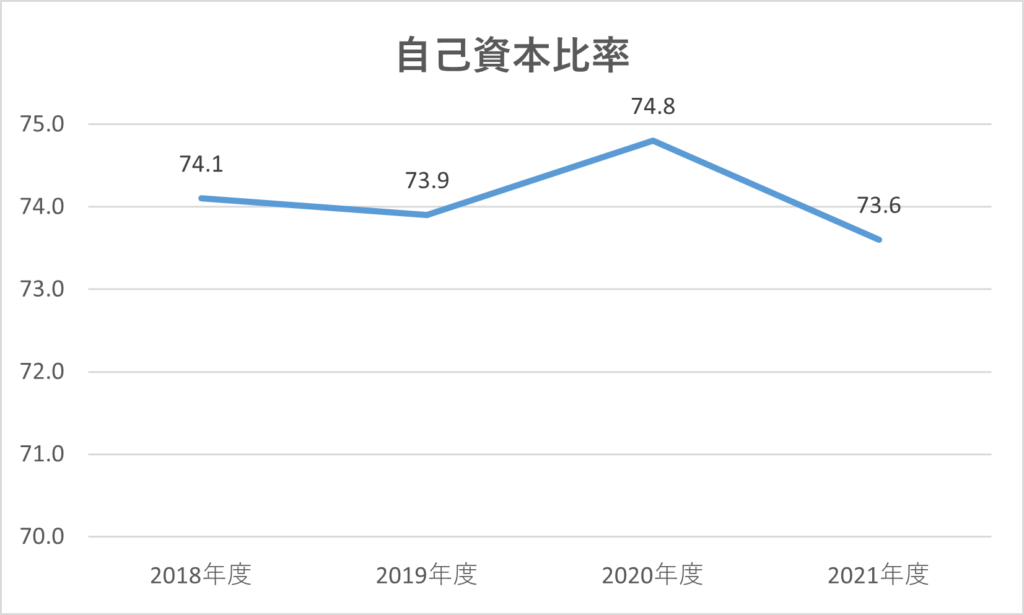

安定性

砂糖事業・不動産事業が下支えとなっていることから84点/100点

まずは日本甜菜製糖の自己資本比率についてみていきましょう。

2018年度から2021年度までの自己資本比率の推移です。

そもそも指標として理想の企業は70%以上、倒産しにくい企業は30~40%以上といわれています。

食品業界の中ではかなり高い方なのかもしれません。

このことからも安定した利益のある不動産事業の恩恵は大きいといえるでしょう。

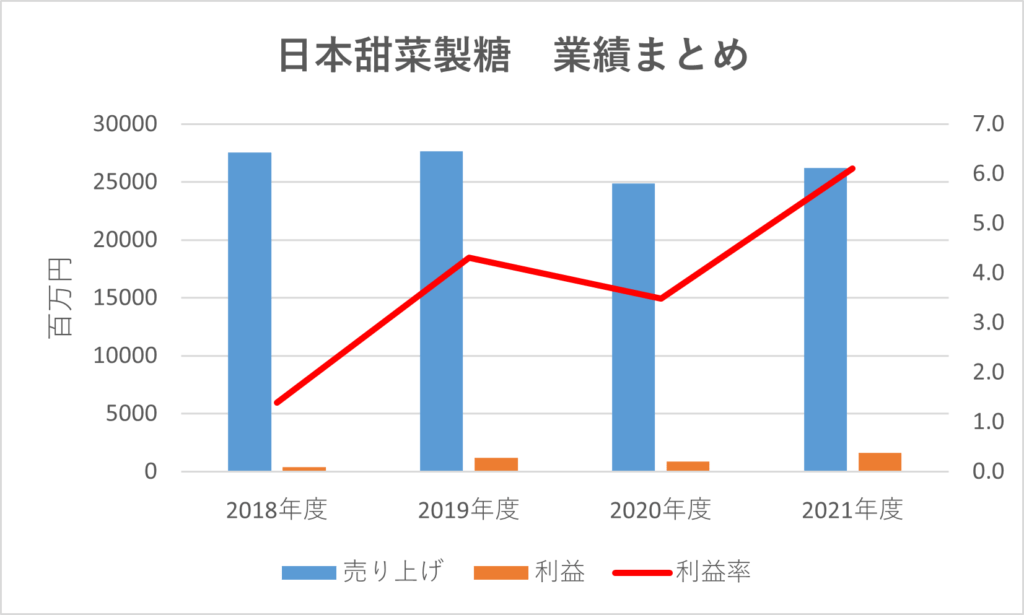

さて全事業の売り上げ・利益についても見ていきましょう。

わずかにある営業利益に関してはほぼ砂糖・不動産事業によるものです。

安定性の評価ポイントは以下のようになりました。

上記の点を考察のポイントとしました。

砂糖・不動産事業で世界的に影響を及ぼす外的要因がない限り、収益性は落ちにくい企業形態になっていることを大きく評価し84点としました。

成長性

明確な経営戦略がなく、先行き不透明感が強いことから50点/100点

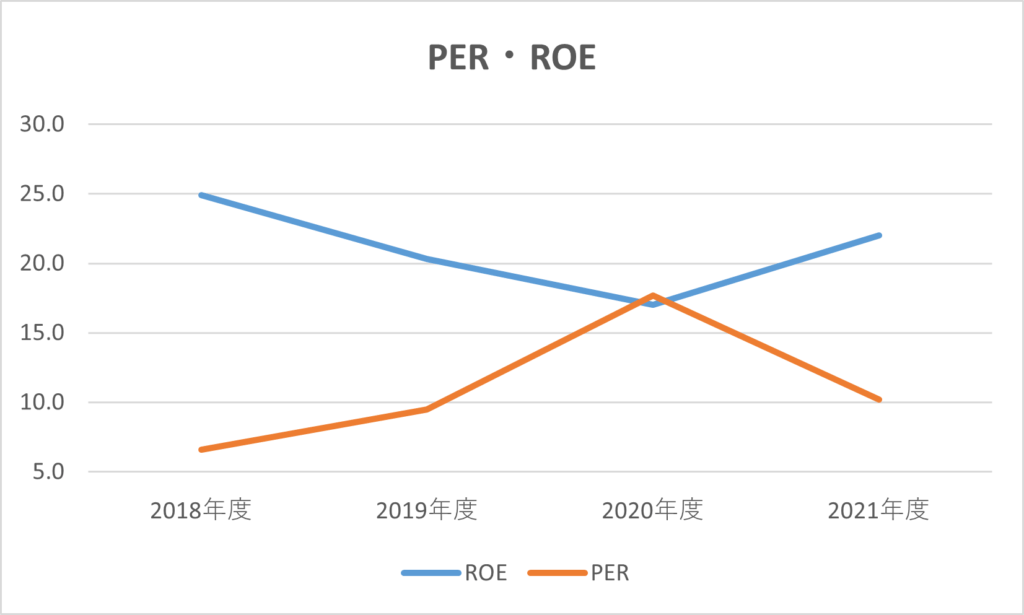

まずはPER、ROEから見ていきましょう。

投資家目線で値を考えるとこんな感じ!

・PERは低い方が(株価が割安なので)好まれる(食料品業界は平均22.9)

・ROEは(自己資本比率が高ければ)高い方が好まれる

投資家から得られる資金は重要な投資材料になります。

PER、ROEの値を見る限りは好調ですし、2021/12に入ってから株価は急激に上昇しています。

もう一つの側面で見ていきましょう。

日本甜菜製糖の今後の経営戦略として以下のようになっています。

- 砂糖・不動産事業を基盤事業とし、安定した収益性を確保していく

- 食品・飼料・農業資材事業を成長事業ととらえ、設備投資・人的資本への投資を行う

以上の2点を私は次のように評価いたしました。

・食品・飼料・農業資材事業に伸びしろがあるのは以前から明確で、具体的な解決案・措置が出てこない

・砂糖・不動産事業はほぼ固定化されており、抜本的な変革がなければ収益の向上がみこめない(現状維持)

これらを総合的に評価し、今後の成長は革新的なアイデアがなければ外的要因に頼るしかないことから50点といたしました。

今後の経営策に注目していきたいところです。

採用情報まとめ

さて今回紹介している日本甜菜製糖ですが、23卒向けの新卒採用情報がまだ公開されていませんでした。

またよくある質問や先輩からのコメントなどもなく、正直情報がなさすぎて驚いています(笑)。

個人的には食品業界に大きな夢や希望を持った方にはあまりオススメすることはできません(現状では)。

安定した企業がよく、食品業界がいいという方にならぴったりだとは思います。

入社初期は北海道へ研修、配属される可能性が高いので、都会に対して固執していない姿勢が大切

また先ほど食品・飼料・農業資材事業の経営戦略が不透明と述べましたが、飼料事業に関しては業績が上昇傾向にあります。

そのため飼料関係で思い入れのある方、やりたいことがある就活生は志望理由でアピールするのが大切かもしれません。

最後に

さて今回紹介した日本甜菜製糖ですが、皆さんも察している通り私はかなりの低評価をつけています。新卒の採用情報が全く出ていないのも初めて見ました。募集要項がないならまだしもほかの情報も全くなかったので判断のしようがなかったのが困りました。

あくまで個人的な意見ですので参考程度にしていただけると嬉しいです。

なんとなくですが、私の企業と似たような状態な気がします。

多くの目的を達成したがために大事なことを見落としたり、有効な意見も通りにくいなどですかね。(個人の意見です)

それではまた次回に!

コメント